Gestoras de recursos lideradas pela XP Asset encaminharam à B3, em 29 de dezembro de 2025, um pedido formal de revisão da metodologia do Ibovespa para que o principal índice da bolsa brasileira passe a contemplar cotas de fundos de investimento imobiliário (FIIs) além de ações.

O movimento busca conferir maior representatividade aos fundos listados, segmento que ganhou força nos últimos anos. “O mercado de capitais cresceu via fundos listados; agora é preciso refletir essa importância”, afirmou Gustavo Pires, sócio da XP responsável por gestão de recursos e seguridade.

Rodrigo Abbud, sócio do Patria e responsável pela área imobiliária no país, considera a inclusão dos FIIs um passo natural diante do porte alcançado pelos principais fundos, que já igualam ou superam o valor de mercado de várias companhias abertas.

Crescimento acelerado dos fundos listados

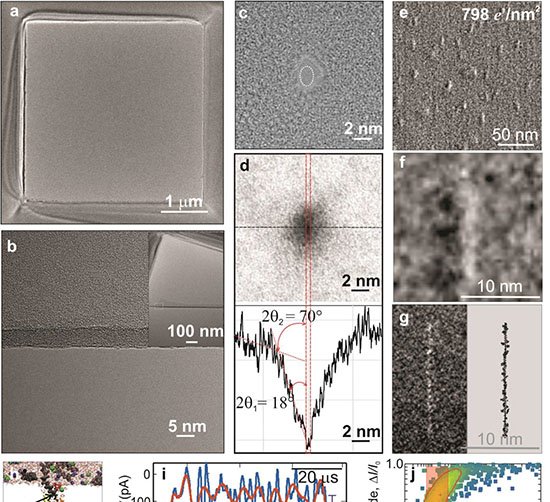

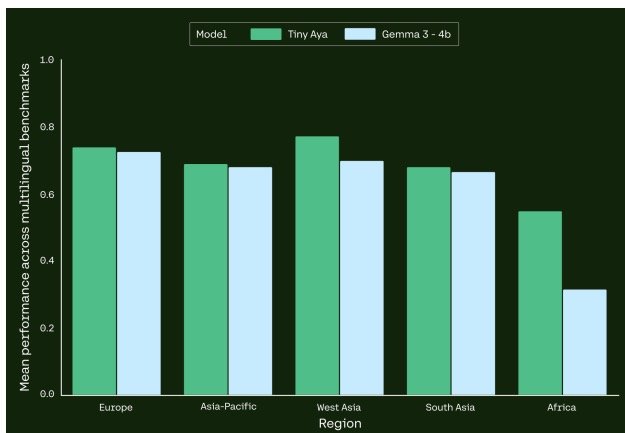

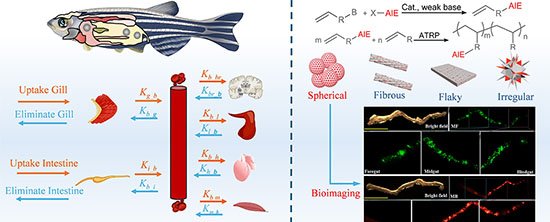

Desde 2015, o número de empresas na B3 caiu 28%, enquanto a quantidade de fundos listados saltou de 80 para cerca de 650, segundo dados reunidos pela XP. No mesmo período, a capitalização dos fundos passou de 0,6% para 7,8% do valor de mercado das companhias, impulsionada por juros mais altos, profissionalização das gestoras e avanço dos investidores individuais, que cresceram de 89 mil para 2,8 milhões em dez anos.

Estudo da Suno Wealth indica que, nos últimos dez anos, a capitalização mediana dos principais FIIs de tijolo avançou 19,4% ao ano, contra 4,5% das empresas de propriedades. A liquidez mensal média dos FIIs mais negociados é estimada em R$ 85 milhões, superando os R$ 56 milhões das companhias do setor.

Debate na B3

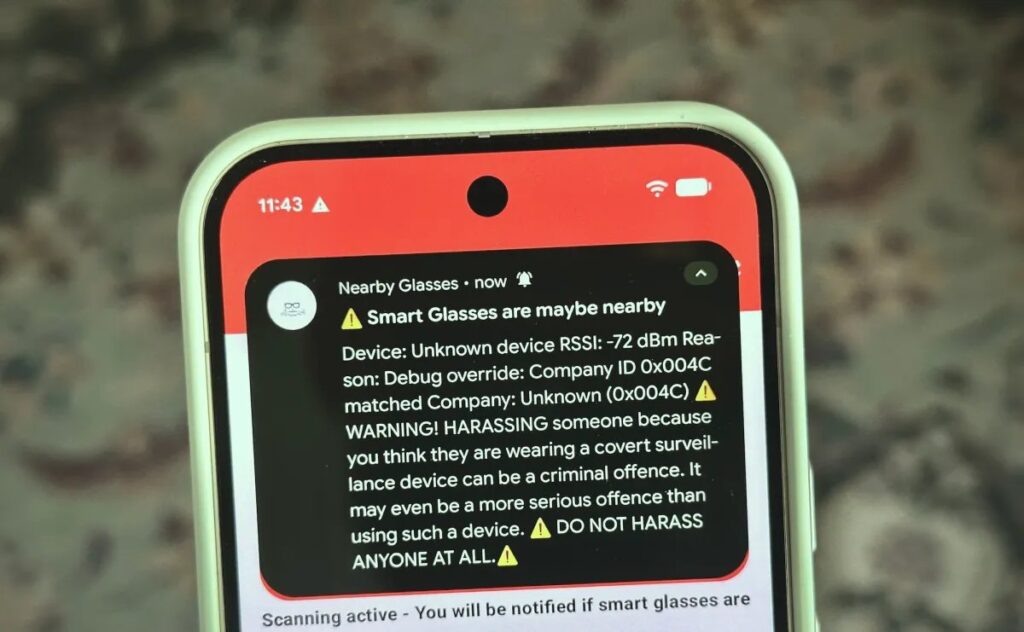

A bolsa não comenta oficialmente a proposta de alterar o Ibovespa, mas avalia criar um índice imobiliário que reúna ações e cotas de fundos. A reformulação do índice Imob, prevista para ser discutida em 2026, poderia incluir os FIIs mais líquidos que já integram o Ifix.

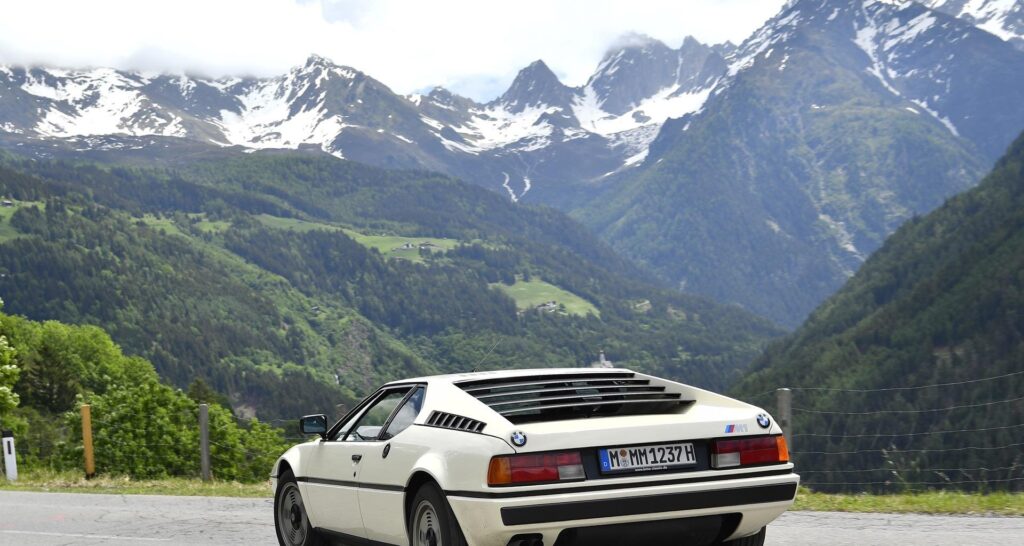

Imagem: Internet

Outra demanda do setor em análise é permitir que cotas de FIIs sejam aceitas como garantia em operações na B3, hoje restritas a dinheiro, títulos públicos e ações com alta liquidez. A mudança precisa do aval do Banco Central.

Além disso, gestores defendem estender a fundos de índice (ETFs) os mesmos incentivos tributários concedidos a debêntures incentivadas, o que exigiria alterações regulatórias planejadas para avançar a partir de 2026.

A perspectiva é que a agenda ganhe impulso em um cenário de queda da Selic, atualmente em 15% ao ano, e de melhora no ambiente fiscal após as eleições presidenciais de 2026.

Com informações de Valor Investe